原油:

周二,原油主力合约SC2406收涨0.28%,报617.8元/桶;WTI 6月合约收盘下跌0.10美元/桶,至78.38美元/桶,跌幅0.13%;Brent7月原油合约收盘下跌0.17美元/桶,至83.16美元/桶,跌幅0.20%。API数据显示在截至5月3日的一周内,美国原油库存增加50.9万桶。汽油库存增加146万桶,馏分油库存增加171.3万桶。此外,美国能源部周二在声明中称美国寻求购买最多330万桶石油以补充战略石油储备(SPR)。短期油价在宏观和地缘因素的压制下震荡偏弱,供需端仍无明显边际支撑,关注OPEC+6月1日的会议是否会将目前的减产***延长至今年下半年。

燃料油:

周二,上期所燃料油主力合约FU2409收涨0.98%,报3414元/吨;低硫燃料油主力合约LU2407收涨0.75%,报4327元/吨。2024年第二批低硫燃料油出口配额正式下发共计400万吨,较2023年第二批配额增加100万吨。其中,中石化186万吨,中石油175万吨,中海油36万吨,中化1万吨,浙石化2万吨。截至目前,2024年低硫燃料油出口配额共计下放1200万吨,同比增加9.09%。据金联创统计数据显示,2024年1-4月份中国炼厂保税低硫船燃产量为519.7万吨,同比增长7.11%,首批出口配额整体使用率在65%左右。近期油价波动较大,预计短期FU和LU绝对价格将跟随油价震荡偏弱,高低硫价差维持低位水平。

沥青:

周二,上期所沥青主力合约BU2406收涨0.25%,报3673元/吨。据隆众资讯统计,截至5月6日当周,国内沥青周度总产量为47.3万吨,环比增加1.6万吨,增幅3.5%;同比减少6.57万吨,跌幅12.2%。2024年1-5月沥青累计产量为1336.86万吨,同比减少157.73万吨,跌幅10.6%。节后沥青需求羸弱,尽管供应增量有限,但库存压力较大。由于近期油价波动较大,预计短期BU绝对价格将跟随油价震荡偏弱。

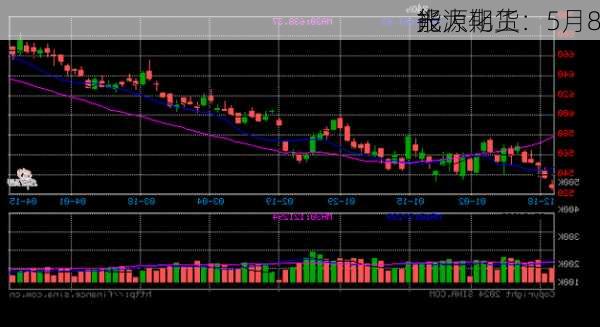

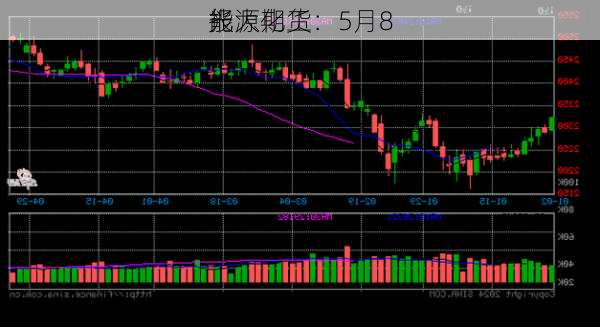

橡胶:

周二,截至日盘收盘沪胶主力RU2409上涨135元/吨至14285元/吨,NR主力上涨110元/吨至11690元/吨,丁二烯橡胶BR主力上涨175元/吨至13095元/吨。昨日上海全乳胶13650(+200),全乳-RU2409价差-650(+30),人民币混合13250(+100),人混-RU2409价差-1050(-70),BR9000齐鲁现货13350(+50),BR9000-BR主力260(-105)。截至5月03日当周,青岛地区天然橡胶一般贸易库库存为36.22万吨,较上期减少0.79万吨,降幅2.13%。天然橡胶青岛保税区区内库存为11.14万吨,较上期减少了0.16万吨,降幅1.41%。合计库存47.36万吨,较上期减少0.95万吨。缅甸橡胶种植者和生产者协会官员周一表示,缅甸***在从4月开始的2024-25财年出口35万吨橡胶。数据显示,2023-24财年,缅甸出口了近20万吨橡胶。国内产区短期天气存干扰,但云南地区即将迎来降雨阶段,对割胶利好,干旱炒作支撑弱,下游轮胎开工逐恢复,终端汽车市场缓慢复苏,青岛库存继续去库,整体天胶价格偏弱震荡。

聚酯:

TA409昨日收盘在5858元/吨,收涨0.07%;现货报盘升水09合约4元/吨。EG2409昨日收盘在4485元/吨,收涨0.31%,基差增加30元/吨至-60元/吨,现货报价4420元/吨。PX期货主力合约409收盘在8406元/吨,收涨0.55%。现货商谈价格为1026美元/吨,折人民币价格8532元/吨,基差收窄41元/吨至144元/吨。江浙涤丝产销继续分化,平均产销估算在5-6成。华润江阴工厂一套年产60万吨聚酯瓶片装置因突发故障紧急停车,重启开车时间未定。陕西一套40万吨/年的合成气制乙二醇装置已于5月初出料,目前装置基本达产运行,该装置此前于4月份停车检修。美国一套83万吨/年的乙二醇装置因故再次推迟重启,目前***至5月底前后重启。***一套150万吨PTA装置今日因故短停,预计检修3-4天。油价支撑偏弱,聚酯原料装置按***检修,下游聚酯受环保问题萧山160万吨全部停车,TA跟随成本偏弱。乙二醇库存去库幅度增加,对价格有一定支撑作用。

甲醇:

周二,太仓现货价格2660元/吨,内蒙古北线价格在2440元/吨,CFR中国价格在295-300美元/吨,CFR东南亚价格在355-360美元/吨,期货主力合约收盘价2567元/吨,较昨日结算价上涨28元/吨。下游方面,山东地区甲醛价格在1230元/吨,江苏地区醋酸价格在3200-3250元/吨,山东地区MTBE价格7300元/吨。综合来看,供应端检修力度有限,以及下游开工率降低,短期国内甲醇价格或承压下跌,中长期来看,低库存以及进口货源到港数量有限依旧会形成支撑。

聚丙烯:

周二,华东拉丝主流在7550-7720元/吨。供应方面,燕山石化二线(7万吨/年)PP装置重启,中原石化一线(6万吨/年)PP装置重启。利润方面,油制PP毛利-991.55元/吨;煤制PP生产毛利-335.65元/吨;甲醇制PP生产毛利-1077.67元/吨;丙烷脱氢制PP生产毛利-455.35元/吨;外***丙烯制PP生产毛利22.23元/吨。综合来看,供应相对宽松,短期大概率走弱,关注新投产装置的落地情况,若有推延情况发生,价格或将有所支撑。

聚乙烯:

周二,华东HDPE现货市场主流价格在8530元/吨,较上一工作日持平;华东LDPE市场主流价格***50元/吨,较上一工作日持平;华北LLDPE市场主流价格8450元/吨,较上一工作日上调80元/吨;聚乙烯期货主力收盘8503元/吨,较上一工作日上调98元/吨。利润方面,油制聚乙烯市场毛利为-464元/吨;煤制聚乙烯市场毛利为1500元/吨。从基本面来看,随着检修趋于稳定,产量将稳定在50万吨/周附近,进口利润回暖促使进口量增加,而需求端体弱于去年,下游以刚需***购为主,后续供应压力将逐渐显现,可能会对冲社会库存降低所带来的利好预期。

聚氯乙烯:

周二,华东PVC市场价格上调,电石法5型料5640-5720元/吨,乙烯料主流参考5750-5850元/吨左右;华北PVC市场价格调整,电石法5型料主流参考5550-5630元/吨左右,乙烯料主流参考5780-6050元/吨;华南PVC市场价格偏强调整,电石法5型料主流参考5750-5790元/吨左右,乙烯料主流报价在5770-5960元/吨。期货收盘6032元/吨,涨108元/吨。原料方面,西北地区电石主流贸易价格在2600元/吨。国内需求阶段性走弱,若出口不能持续提供额外增量,将会有一定的累库预期,但目前现货价格本就不高,向下继续下跌的概率不大,预计09合约先下降后上升,整体表现为区间震荡走势。

尿素:

昨日尿素期货价格整体偏强运行,但趋势有所转弱,主力09合约收盘价2126元:吨,微涨0.81%。现货价格继续上调,各主流地区价格上调幅度10~40元/吨,山东临沂市场价格涨至2300元/吨。基本面来看,尿素日产量仍在提升,昨日18.***万吨,尿素供应端仍存压力。需求持续跟进,局部地区农业用肥、下游工业复合肥处于生产旺季,尿素刚需仍存。当前国内农资市场仍处于保供稳价政策导向下,尿素期现货价格持续上涨后中下游抵触情绪再现,且多个现货市场主体发布风险提示,预计日内尿素期货价格走势将有所回落,持续关注政策导向。

纯碱:

纯碱近期厂家报价较为坚挺,但随着期货盘面的情绪回落贸易商报价重心跟随下调。基本面来看,近期碱厂故障、短停现象依旧较多,行业开工率小幅下降至85.08%,纯碱供给端扰动因素仍存。需求端仍有刚需支撑,但在贸易价格持续上调后高价成交存在阻力。再加上多数工业品走势整体有所回落,预计日内纯碱期货价格也将回落,关注供给端扰动程度。

玻璃:

昨日国内浮法玻璃均价稳定在1689元/吨。现货产销依旧维持高位,多个地区产销均破100%,沙河地区产销率接近200%。玻璃成交持续好转给市场底部带来支撑,但由于商品市场情绪整体回落,预计日内玻璃期价走势也将跟随性回落,持续关注终端地产需求恢复情况。

标签: #价格